5.3.2. Определение купонного дохода

Опубликовано: 03.09.2018

В соответствии с условиями выпуска ОФЗ размер дохода, выплачиваемого по купону, привязан к доходности по ГКО. Конкретный механизм привязки может меняться при различных выпусках. Однако порядок расчета купонного дохода устанавливается единообразный для конкретного выпуска ОФЗ, публикуется в печати и не может быть изменен до срока погашения данного выпуска. Это позволяет инвестору знать правила игры на весь период обращения ОФЗ. Безусловно, инвестору важно иметь информацию о конкретном значении купонной ставки, которая публикуется за 7 дней до начала размещения. Однако в этой публикации дается ставка только для первого купона. Если в течение срока действия выпуска будет четыре купонных выплаты, то, ставки по остальным купонам неизвестны. Они будут объявляться по второму купону за 7 дней до выплаты дохода по первому купону, по третьему — за 7 дней до выплаты дохода по второму купону и так далее. Поэтому инвестору важно знать методику расчета купонного дохода, чтобы построить свою стратегию поведения на рынке ОФЗ.

Рассмотрим алгоритм расчета купонной ставки на примере первого выпуска ОФЗ, который состоялся 14 июня 1995 г. В соответствии с условиями выпуска доходность по купону привязана к средней доходности по ГКО, погашаемых в сроки, близкие к дате выплаты купонного дохода. В расчет доходности брались результаты четырех торговых сессий, непосредственно предшествующих дате объявления купонной ставки.

Исходя из этого, расчет ставки производится следующим образом:

1. Определение серий ГКО, доходность по которым будет учитываться при определении купонной ставки. Выплаты по первому купону ОФЗ были намечены на 27 сентября 1995 г. В расчет брались выпуски ГКО, которые погашались в период ± 30 дней от официально объявленной даты выплаты по пер вому купону, т.е. в период с 28.09.95 до 27.10.95. В этот пери од в соответствии с графиком погашения попадали три се рии ГКО: 11-й и 12-й выпуски 6-месячных ГКО (номера серий 22011 и 22012) и 1-й выпуск 12-месячных ГКО (серия 23001).

Погашение этих серий должно было произойти в следующие даты:

22011 - 13.09.95; 22012 - 11.10.95; 23001 - 25.10.95.2. Определение даты проведения четырех торговых сессий, результаты которых будут учитываться при расчете купонной ставки. Если аукцион по размещению 1-го выпуска ОФЗ должен был состояться 14 июня 1995 г., то объявление купонной ставки следовало произвести 7 июня 1995 г. Следовательно, даты проведения четырех торговых сессий приходятся на 1, 2, 5 и 6 июня.

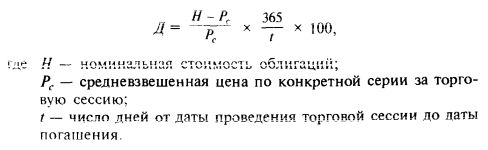

3. Определение доходности по каждой серии за четыре торговые сессии на основе средневзвешенной цены по следующей формуле:

Средневзвешенная цена определяется по каждой из трех серий ГКО за каждую торговую сессию по формуле:

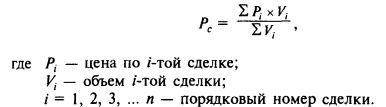

В результате проведения расчетов за прошедшие четыре торговые сессии были получены следующие значения средневзвешенной доходности по выбранным сериям облигаций (табл. 5.1):

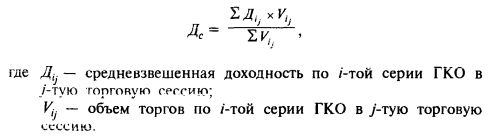

4. Определение купонной ставки для ОФЗ. Рассчитанные средневзвешенные доходности по каждой серии ГКО необходимо привести к одному значению. Для этого рассчитывается усредненная доходность по данным сериям за все четыре дня торгов по формуле:

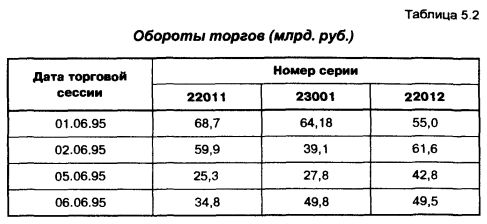

Обороты вторичных торгов по данным трем сериям за четыре торговые сессии представлены в таблице 5.2.

В результате расчетов усредненная доходность составила 52,88%. Эта доходность и определила ставку первого купона первого выпуска ОФЗ. Аналогичным образом производятся расчеты по всем последующим купонам. Таким образом, рынок ОФЗ неразрывно связан с рынком ГКО и существовать без него не может, так как величина купонной ставки привязана к средней доходности по ГКО.

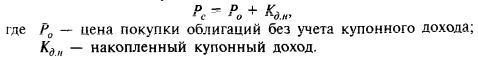

Forex portalДоход по ОФЗ образуется за счет двух составляющих: во-первых, за счет дохода, получаемого по купону и привязанного к средней доходности по ГКО, и, во-вторых, за счет покупки облигаций по цене ниже номинала. Если облигация приобретается по цене выше номинала без учета накопленного купонного дохода, то возникает убыток, так как облигация гасится по номиналу. За период обращения ОФЗ идет постоянное накопление купонного дохода. По мере приближения срока погашения очередного купона накопленный доход возрастает, что отражается на цене облигаций. Инвестор, продавая облигацию до наступления купонных выплат, обязательно в цене продажи учтет накопленный купонный доход. Цена сделки (Рс) по купонным облигациям состоит из двух слагаемых:

Цена покупки облигаций колеблется около их номинальной стоимости в зависимости от конъюнктуры рынка: она может быть ниже или выше номинальной стоимости облигаций. Накопленный купонный доход равномерно возрастает за период обращения облигаций.

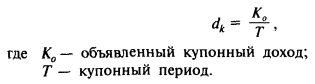

Дневная ставка купонного дохода (dk) определяется по формуле:

Пример. За купонный период, равный 105 дням, выплачивается купонный доход в размере 232 руб. Таким образом, дневная ставка купонного дохода составит: 232 : 105 = 2,210 руб., или 0,221% к номинальной стоимости облигаций. Накопленный купонный доход определяется путем умножения дневной ставки на количество дней, в течение которых облигация находится в обращении.

При работе с ОФЗ следует учитывать особенности налогообложения получаемого дохода.

В связи с тем что цена сделки складывается из двух компонентов, то и финансовый результат от инвестиций в ОФЗ также следует разделить на две части:

— доход, полученный в результате разницы между ценой покупки и ценой продажи (ценой погашения); — доход, полученный по купону.Первая составляющая дохода (дисконтный доход) подлежит налогообложению в общем порядке, как прибыль по ставке 35%.

Вторая составляющая дохода, представляющая собой накопленный купонный доход за период, когда инвестор владел облигацией, облагается налогом по ставке 15%.